こんにちは、コーファーです。

1/20~21の米国市場を振り返りたいと思います。

主な指数の現在値&前日比

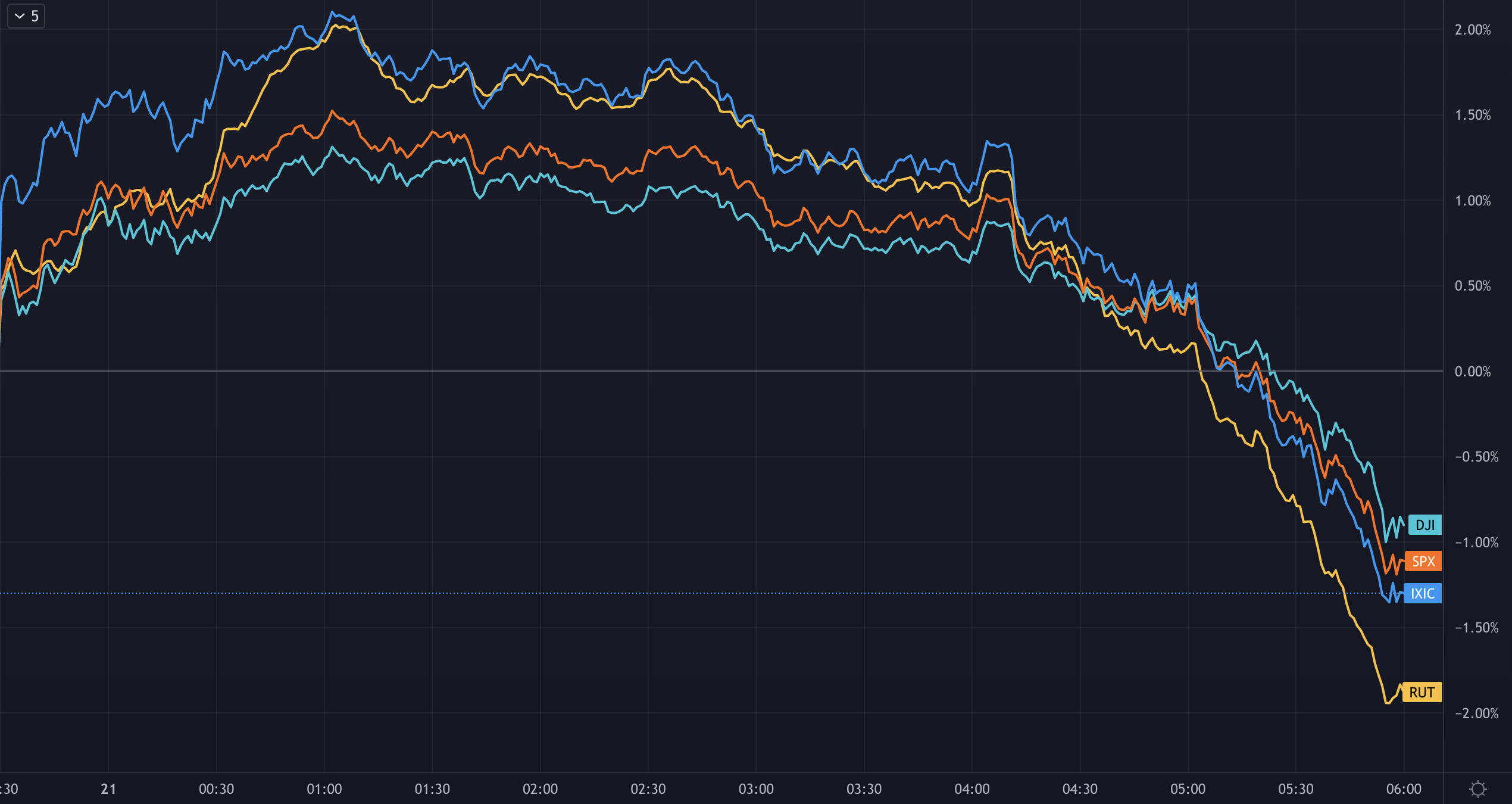

まずは、指数の振り返りです。

| 指数 | 現在値 | 前日比 |

| S&P500 | 4482.73 | -1.10% |

| NASDAQ | 14154.02 | -1.30% |

| NYダウ | 34715.39 | -0.89% |

| ラッセル2000 | 2024.04 | -1.88% |

今日も4指標全て引き続き厳しい展開が続いています。安値拾いの買いも見られる流れでしたが、終盤にかけて下落に転じました。

NASDAQは大幅安となり、2021年11月の最高値から12%下落する水準となりました。

米10年債利回りは1.811%と昨日よりは若干下がりました。

主要なニュースと市場動向

主なニュース

| ニュース | 要約 | リンク |

| 12月ユーロ圏消費者物価(EU統計局) | ・ユーロ圏消費者物価指数改定値は、前年同月比+5.0%。過去最大の伸び、前月比+0.4% ・エネルギー価格の上昇と供給網の制約が背景。経済はロックダウンから回復 |

ロイター |

| 12月独生産者物価(ドイツ連邦統計庁) | ・前年比+24.2%。統計を開始した1949年以降で最高の上昇率、3カ月連続で非常に高い上昇率、市場予想は+19.4% ・エネルギー価格の値上がりが背景 |

ロイター |

| 欧州中央銀行(ECB)のラガルド総裁発言 | ・ユーロ圏の物価上昇率が今後1年間で徐々に低下していくとの見通しを示す ・エネルギー価格の上昇や供給網のボトルネックといったインフレの主な要因が緩和されると指摘 ・米国の景気回復サイクルは欧州よりも進んでいるため、FRBほど大胆に行動する必要ないとの考えを改めて示す |

ロイター |

| 中国人民銀行(中央銀行)発表事項 | ・景気安定化に向けて、中期貸出制度(MLF)の1年物金利を先に引き下げ、追加緩和を講じる方針を示していたが、新規貸出金利の指標となるローンプライムレート(LPR)の1年物を3.7%に引き下げると発表 ・2カ月連続の引き下げで、従来は3.8% ・5年物も4.6%と、4.65%から引き下げた |

ブルームバーグ |

| 米新規失業保険申請件数 | ・新規失業保険申請件数は28万6000件(先週+5万5000件)増加は3週連続、予測22万件を上回る ・オミクロン変異株流行によって感染者が過去最多に達している状況を反映しているが、労働者不足は続くため、短期的な動きとなりそう |

ロイター |

| 12月米中古住宅販売(全米リアルター協会(NAR)) | ・中古住宅販売戸数は前月比-4.6%、618万戸。市場予想は644戸。前年同月比-7.1%減少 ・中古住宅販売価格の中央値は、前年同月比+15.8%、35.8万ドル ・21年の平均価格は前年比+16.9%、34.69万ドルと過去最高 ・住宅在庫が過去最低水準の91万戸となり、住宅価格は高止まり。初めて住宅を買おうとしている消費者が引き続き締め出されている |

ロイター |

| 米住宅ローン金利(フレディマック(連邦住宅貸付抵当公社)) | ・30年物固定金利は平均3.56%と前週の3.45%から上昇し、2020年3月半ば以来の高水準。4週連続で上昇 ・住宅ローン金利は米10年国債利回りに連動する形で上昇 ・FRBがインフレ抑制のため利上げに動くと予想される中、借り入れコストは今後も上昇が続く可能性あり ・住宅ローン金利の上昇を受け、春の住宅購入シーズンを控えたこの時期に需要はやや落ち込んでいる |

ブルームバーグ |

| ユナイテッド・エアラインズ・ホールディングス($UAL)決算 | ・2021年第4・四半期決算は、ホリデーシーズンの力強い旅行需要に支えられ、赤字幅が予想以上に縮小 ・2022年第1・四半期について、オミクロン変異株の影響が目先の需要を押し下げるとして、売上高は2019年を20~25%下回る水準になると予想。ただ、春以降の予約は引き続き好調と推測 ・冬の嵐、従業員間のコロナ感染増に伴う欠航、インセンティブ支給が業界のコストを押し上げ、2022年の自社のコストは19年を上回ると予測。下回ると見込んでいた従来から一転。 ・通年の輸送能力は19年を下回ると予測。従来は+5%を見込んでいた。 |

ロイター |

| アメリカン航空($AAL)決算 | ・2021年第4・四半期決算は、損失が縮小。ホリデーシーズン中の堅調な旅行需要が寄与 ・国内線や短距離国際線の需要は2019年の水準に近づいているが、長距離国際線の需要は依然として厳しいと指摘 ・2022年第1・四半期の輸送能力は19年の同四半期と比較して-8~10%と想定。通期では19年比-5%と予測 ・2022年第1・四半期の売上高はオミクロン株の影響により19年第1・四半期比で-20~22%の見込み。 |

ロイター |

| ネットフリックス($NFLX)決算 | ・第4・四半期の新規契約者数は830万人。市場予想は840万人を下回る ・パンデミック関連の規制緩和や競争激化により契約者の新規獲得に苦戦している状況が浮き彫りとなった。 ・2022年第1・四半期の新規契約者数が250万人になると予測。アナリスト予想の590万人を大幅に下回る。期待されていたコンテンツの遅れが理由 ・現在進行中の新型コロナ流行、ラテンアメリカなど世界のいくつかの地域における経済的な困難が、パンデミック前の契約者の伸長水準まで回復しない原因 |

ロイター |

主な企業決算

| 売上高(B) | EPS | 株価前日比 |

Data参照リンク

|

||||||

| 判定 | 予想 | 実績 | 判定 | 予想 | 実績 | 1/21終値時点 | |||

| $UAL | ユナイテッド航空 | ◯ | 7.99 | 8.19 | ◯ | -2.06 | -1.6 | -3.42% | ■ |

| $AAL | アメリカン航空 | ◯ | 9.31 | 9.43 | ◯ | -1.54 | -1.42 | -3.18% | ■ |

| $NFLX | ネットフリックス | ◯ | 7.71 | 7.71 | ◯ | 0.8454 | 1.33 | -1.48% | ■ |

| $BKR | ベーカーヒューズ | ◯ | 5.49 | 5.52 | × | 0.2781 | 0.25 | +1.64% | ■ |

市場動向の考察

今日は、短期の市場動向に直結する大きなニューストピックスはなかったように思いますが、昨日までの流れと同様に、FRBがインフレ対応をより積極的に進めるのではないかとの懸念から、米国債利回りが高止まり、特にハイテクなどのグロース銘柄を中心に下げる動きが継続しています。S&P500の主要11セクターのうち10セクターがマイナス圏で引けるなど、株式市場全体が下がる流れとなっていました。

一方、中期的に、今後セクターごとに需要がどう変化するのか、ヒントになるニュースや決算がありました。

原油関連では、ベーカーヒューズの決算発表がありました。需要が強く新規受注が増えているということで、引き続き原油価格の高騰が続く可能性を示唆しているように思いました。

また、航空銘柄の決算は、第4四半期は予想より良い結果となっていましたが、2022年第1四半期はコロナ影響で厳しい状況が続くというのが大方の見方です。春以降に需要が回復するという予想がされています。

米国市場以外の動向では、一昨日、今日のニュースで、中国の利下げ施策の紹介がありましたが、香港ハンセン指数が上がっています。米国市場から抜けた資金の一部が流れているように推測されます。ECBもラガルドさんから米国とは違う形で取り組むという発言がありましたし、世界の動きをチェックしながら、投資戦略を見直すことが大切ですね!

以上、コーファーでした。

マーケットを捉えて、投資戦略をアップデートしていきましょう!

【関連リンク】

昨日( 1/19~20)の振り返りはコチラ

※ 最新の米国市場Daily/Weeklyマーケット情報はコチラから↓

コメント